Em um momento em que o número de pessoas endividadas é recorde, ter score alto já é um diferencial. Mas, afinal, qual é a vantagem de ter uma pontuação alta nos serviços de proteção de crédito?

Em um momento em que o número de pessoas endividadas é recorde, ter score alto já é um diferencial. Mas, afinal, qual é a vantagem de ter uma pontuação alta nos serviços de proteção de crédito?

Primeiro, é importante deixar claro que existem algumas empresas de proteção de crédito com mais influência no mercado como a Serasa e o SPC. Elas têm um banco de dados de milhões de brasileiros com informações do perfil de consumo de cada um e dão uma nota, que classifica o cidadão como bom ou mau pagador, que é o score. Então, quanto mais alto, melhor. Lembrando que a pontuação vai de 0 a 1000.

O principal serviço de proteção ao crédito, a Serasa, explicou que o score “é a pontuação que mostra qual é o nível de risco de se dar crédito a uma pessoa com base no seu comportamento financeiro atual”.

A economista Daniela Dias explica que o score pode ajudar muito o consumidor “porque significa que dependendo da positividade [do índice] pode ter juros menores”.

A especialista explica que a pontuação afeta a análise das instituições de crédito. “Na definição da taxa de juros, temos vários itens de composição como a Selic. Mas tem fatores como o quanto é arriscado financiar algo para uma pessoa. Então, o score pode atuar positivamente na taxa de juros”, pontuou.

Como esse índice é calculado?

A Serasa explicou quais são os fatores e qual o peso de cada um no cálculo da pontuação. A empresa alterou a forma de cálculo em maio desse ano para “acompanhar o atual momento financeiro do país”.

Dessa forma, o cálculo passa a atribuir ainda mais peso aos bons hábitos financeiros, informações que vêm do Cadastro Positivo, que mostra o histórico de pagamentos, como cartão de crédito, empréstimos, limite de crédito, entre outros. Além disso, a nova metodologia dá menos peso ao histórico de dívidas e é mais completa, já que inclui informações do SPC Brasil.

“Sabemos que o Serasa Score afeta a vida de milhões de brasileiros que buscam crédito. Por isso, trabalhamos constantemente para que ele se mantenha fiel à realidade financeira atual dos nossos consumidores e, para isso, o seu modelo precisa acompanhar as mudanças do mercado”, conta Lucas Lopes, diretor da Serasa.

A Serasa calcula o Serasa Score 2.0 usando critérios que são divididos em grupos principais. Cada categoria tem uma importância, um peso para determinar a sua pontuação.

O cálculo considera informações positivas e negativas do consumidor. Dívidas em atraso, por exemplo, reduzem a pontuação, mas estabelecer um bom histórico de pagamentos de crédito aumenta o Serasa Score 2.0.

| Critérios de cálculo | Serasa Score 1.0 | Serasa Score 2.0 |

| Dados positivos (cartão de crédito, consórcio, consignado, empréstimos e financiamentos) comportamentos de pagamento, tempo dos contratos e tipos de contratos | 26% | 62% |

| Informações de dívidas, histórico de regularização e em aberto | 57% | 19% |

| Consultas para novos contratos de serviço ou crédito | 17% | 19% |

Outro fator que foi atualizado é a faixa de pontuação. Agora, um score muito bom está entre 701 e 1000 pontos; bom, entre 501 e 700; regular, entre 301 e 500; e baixo entre 0 e 300.

| Faixa de score | Score antigo | Score novo |

| Muito bom | 800-1000 | 701-1000 |

| Bom | 600-800 | 501-700 |

| Regular | 400-600 | 301-500 |

| Baixo | 0-400 | 0-300 |

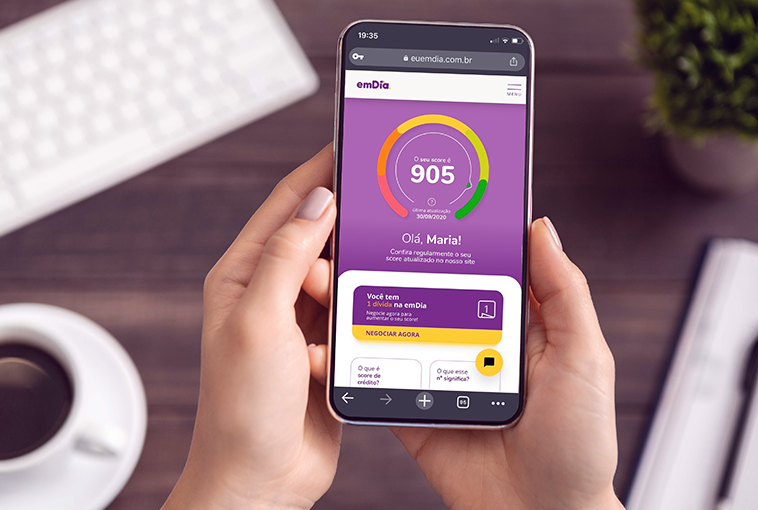

Para consultar seu score na Serasa basta baixar o aplicativo, disponível no Google Play e na App Store.

Nem sempre funciona

É comum encontrar alguém que, mesmo com score alto, teve pedido de cartão de crédito ou financiamento negado. Isso acontece porque a maioria dos bancos ou financeiras utiliza critérios próprios para definir o perfil de cliente.

Portanto, nesses casos, a pontuação da Serasa serve apenas como mais um dos fatores que são observados pelos analistas financeiros de cada instituição e a forma como cada local estabelece seus critérios pode interferir na aprovação ou não do pedido para acesso ao crédito.